どうも、ふしめろです。

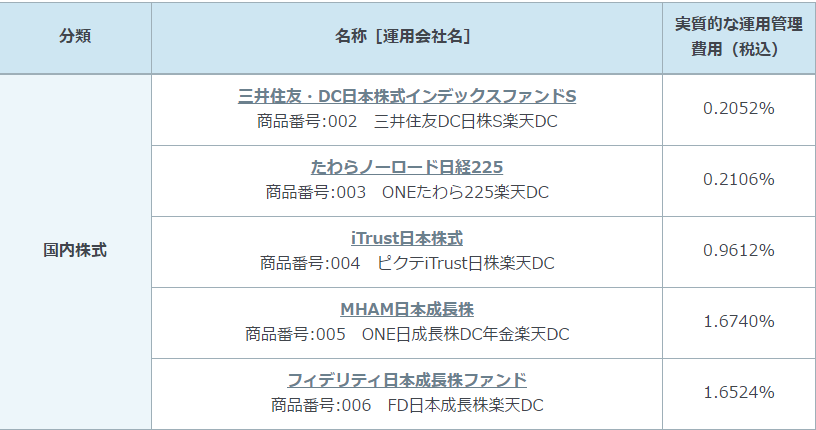

iDeCoを始めるに当たり、避けては通れないのが投資商品つまり、ファンドの選定です。

今回から楽天証券iDeCoの国内資産クラスの取扱商品を見ていきます。このページを初めて見る人のために簡単な解説をつけていますのでご了承ください。

わかってる人向けのまとめ

今回のファンドは国内債券ファンドです。債券クラスは投資リスクがべらぼうに低いのが特徴です。

運用方針

「国内債券パッシブ・ファンド・マザーファンド」を通じて、主として国内の公社債に実質的に投資し、NOMURA-BPI総合に連動する投資成果をめざす。NOMURA-BPI総合への連動性を高めるため、有価証券先物取引等を活用する場合がある。

投資リスクは低いものの、ほぼ確実に元金は保証され利子が付いて値上がりしていくので比較的安全な資産クラスとも言えるでしょう。

なので、債券クラスをポートフォリオに組み込めば、上がりすぎた投資リスクを分散することができます。

そして、このファンドはインデックスファンドなので余計なコストがかかりにくいです。

では、このファンドを長期投資信託3つのポイントに照らし合わせるとどうでしょうか?

1.純資産額が30億円以上かどうか:△

現在16.11億円と30億円未満だが、パフォーマンスが下がっても純資産額が増えているのでこれらかに期待できる。

よって、△評価

2.信託報酬手数料は1%以下、または0.5%以下か:○

債券なだけに0.162%とかなり低い信託報酬手数料だ。

3.一国の景気に左右されないか:×

これは日本国にしか投資していないので、もろに左右される。×だ。

総合評価:国内債券クラスとしては素晴らしいファンドでも・・・

さて、3つのポイントはあっさりと流しているが、債券クラスがこの3つのポイントをクリアするのはかなり簡単なので、あまり参考にならないというのが実情です。ぶっちゃけてしまえば交付目論見書の最後のほうにある主要な資産の状況にあるとおり、83%ほどが日本国債で構成されているので実際このファンドを通して日本国債を買いまくっているだけなのです。

まあ、交付目論見書のベンチマークデータを見ると、騰落幅0.05~4.25%平均リターン+2.9%なので、日本国債を買うよりもリターンはいいですけどね。

信託報酬手数料が0.162%ですから、十分リターンのおつりが来ます。

どちらにしろ、これを買うことによって損はしません。

以下商品解説

交付目論見書を読んでいこう!

今回は楽天証券のiDeCoで取り扱っている国内株式クラスの一つ

を詳しく見ていくことにしましょう。

まずは上記ファンドページのチャート左下から

- 目論見書

を展開しましょう。

目論見書(交付目論見書)というのは該当するファンドのすべてが図や絵を多用しできるだけ分かりやすく書いてある資料です。

これさえ読めばこのファンドの9割を理解したと言っても過言ではありません。

商品分類と属性区分

さっそく、「このファンドがどういった物なのか?」を1ページ目の商品分類と属性区分から重要な項目だけ抜き出しましょう。

- 投資対象地域:国内

- 投資対象資産:債権

- 補足分類:インデックス型

- 投資形態:ファミリーファンド

何を言っているかさっぱりな人用にまとめると、

このファンドは日本債権に投資するファミリーファンド方式のファンド(投資信託)ですと言うことです。

つまり、このファンドを買うと日本債権に投資すると言うことになります。でもこれだけではどんな債権を買うのか? どういう基準で債権を選定するのか? と言うことが全くわかりません。なので、次のファンドの目的・特色に行きましょう。

ちなみにファミリーファンドという聞き慣れない用語が出てきましたが、それについてはファンドのしくみで説明します。

ファンドの目的・特色

さて、ここではこのファンドがどういった運用を行うのか、どういう特徴があるのか? を分かりやすく説明してくれる部分です。

ファンドの目的

まずファンドの目的を読みましょう。この目的というのは運用方針です。

「このファンドはどのように皆さんからもらったお金を投資していくか?」

ということが書いてあります。

NOMURA-BPI総合の動きに連動する投資成果をめざして運用を行います。

-交付目論見書より

このファンドはインデックスファンドなので、何かしらかの指標に連動するのですが、今回はNOMURA-BPI総合という指標に連動するみたいですね。

NOMURA-BPIは、日本の公募債券流通市場全体の動向を的確に表すために開発された投資収益指数である。当インデックスは、一定の組み入れ基準(後述)に基づいて構成されたポートフォリオ(以下インデックス・ポートフォリオ)のパフォーマンスをもとに計算される。

ではいったいどうやって資産成長を達成するのでしょうか、次のファンドの特色を見てみましょう。

ファンドの特色

次にファンドの特色には先ほどファンドの目的で書かれている「指標に連動する成績」のもう少し詳しい説明、「どのような方針で連動する成績を達成するか」が書いてありますが飛ばします。

ぶっちゃけてしまえば交付目論見書の最後のほうにある主要な資産の状況にあるとおり、83%ほどが日本国債で構成されているので実際このファンドを通して日本国債を買いまくっているだけなのです。

ただ、社債なども買っているのでリターンは、個人国債よりも比較にならないくらい高いですけれどもね。

ファンドのしくみ

さて、ここではファミリーファンドとは何かということが図で分かりやすく説明されます。

要は、日本債券とこのファンドの間にもう一つファンドが入ると言うことです。なぜこんなことをするのかと言うと運用効率化のためです。

マザーファンドは、「親ファンド」とも呼ばれ、ファミリーファンド方式において、投資信託の運用・管理を効率化する目的から、複数のファンド(=ベビーファンド)の資金を集めて合同運用するためのファンドをいいます。

ほかにも複数のファンドを組み合わせているファンドオブファンズと言った物も今後出てきますので、こういった手法もあるのだと覚えておいてください。

その下にファンドのポイントと言う欄がありますが、たいしたことは書いてないのでさらりと読んでおいてください。

ここから後は難しい上にそこまで重要ではないのでここから下の方まで解説せずにざっと飛ばしますが、目だけは通しておいてください。

投資リスク

投資リスクの定量比較

さて、下の方まで来ましたがこの交付目論見書には参考情報という欄で投資リスクが表示されています。

ここでは投資リスクがどんなものかと言うことが書いてあります。

投資リスクとは騰落率(値上がったり値下がったりすること)の振れ幅の大小を指して言うのでこれを覚えておいてください。

ここでは左側のグラフを見ます。これはこのファンドがほかの代表的な資産クラス(外国株や債券)と比較してどのくらいの投資リスクがあるかと言うことを表示しています。

-交付目論見書より

このファンドはまだ運用してそう時間がたっていないので、左の棒グラフにはベンチマークの数値も混じっています。見る限り日本国債よりも少し投資リスクが低いですね。たぶん社債など日本国債以外の債券が資産の中に入っているのでその分低くなっているのでしょう。

運用実績

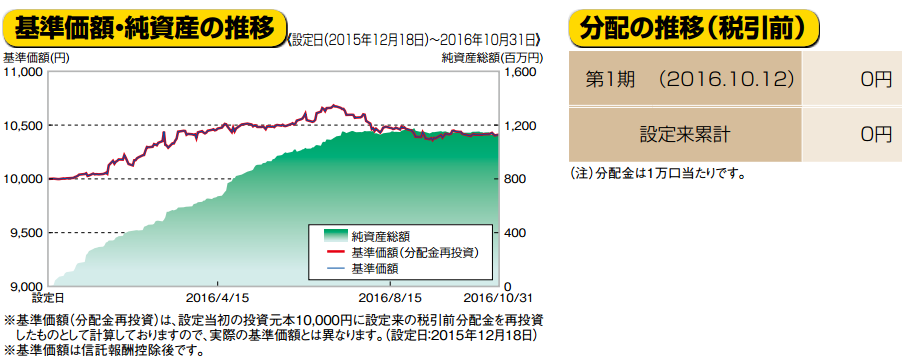

次のページにある運用実績では今までの実績が書き連ねてあります。ここで見るべきは左のグラフの純資産グラフと、右の表の分配金です。

-交付目論見書より

まず左の純資産グラフですが、この純資産グラフが右肩上がりか少なくとも横ばいかどうかをよく見ましょう。最悪右肩下がりでも基準価格とグラフと連動していれば許容範囲です。これがもし右肩下がりであれば買ってはいけません

なぜかというと、この純資産というのはこのファンドが持つ運用可能な金額のことです。この金額が30億未満だと状況に合わせた柔軟な投資活動ができず身動きが取りにくくなるようです。なので、右肩下がりというのはこのファンドの命運は先細りしていることを意味しており、このグラフは非常に重要です。

次に分配金です。これは分配金が過去払い出されていたかを見ることができます。

意外に思われるかもしれませんが、ここは分配金がないことが優良ファンドの証です。

基準価額・純資産の推移

このグラフを見る限り、純資産額は右肩上がりで増えているみたいです。直近の基準価額の下落にもかかわらず純資産額は平坦なグラフになっているので、純資産額は増えて行っているといえますね。

分配の推移

このファンドは今まで一度も分配金を出したことがないようです。素晴らしいですね。

手続・手数料等

ここではファンドを運営している人たちに払うためのお金がどのくらいかかってくるのかが書いてあります。

一般に信託報酬と呼ばれる物で、これが最終リターンに大きく関わってきます。

ファンドの費用・税金

ここの信託報酬欄に信託報酬が年何%かが書かれています。

たとえば年10%のリターンを上げたファンドがあり、その信託報酬が5%であればそのファンドのトータルリターンは5%となります。

とりあえず、今回取り上げているファンドでは0.162%とかなり低い信託報酬手数料です。投資リスクが低い分信託報酬手数料も低くないと十分なリターンは望めませんが、このくらいの数字であればOKですね。

これで交付目論見書の解説を終わります。

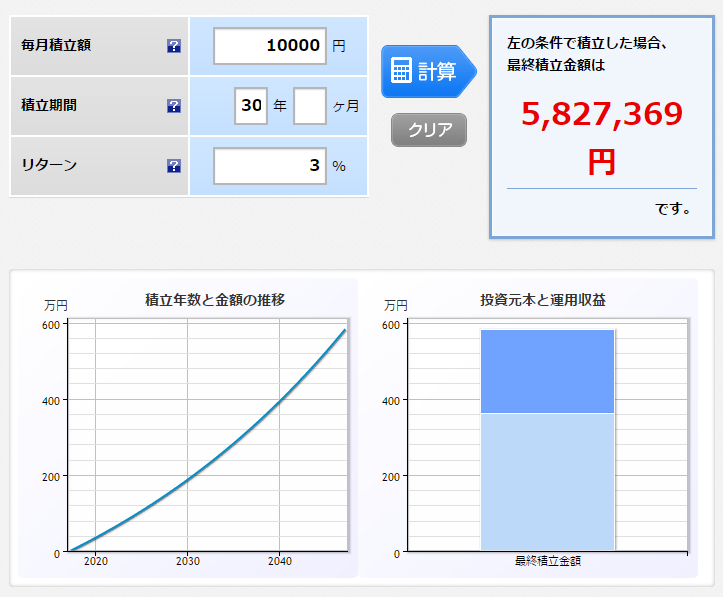

このファンドで運用したらいったいいくらになるのか?

5年運用してみよう

このファンドの指標であるNOMURA-BPI 総合を見てみましょう。

『NOMURA-BPI 総合 インデックス』 |インデックス詳細

5年リターンが2.3%のようです。なので、信託報酬を抜いた計算を分かりやすくするため、小数点切り捨ての2%で計算してみましょう。

5年で約3万円増えるみたいですね。かなり堅実に増やす感じです。しかし、30年運用するとなると、人類最大級の数学的発見である複利の力が大活躍します。

30年運用してみよう

同じく30年だと年リターンは3.4%なのでこちらも計算しやすく3%で計算してみましょう。

30年で積み立てた金額は360万円ですが、増えた金額は約222万円と元金に迫る勢いです。

こちらは複利の効果を実感できるすさまじい投資成果ですね。

この安定性が再建の魅力です。

まとめ

インデックスファンドのたわらノーロード 国内債券を見ていきました。

債権なので、堅実な運用成績ですが、これに複利の力が加わると信じられないことになりますね。

この成績がこれからも続くのであれば、素晴らしいですね!

それでは、投資は自己責任で!