どうもふしめろです。

さて、最近はやりのiDeCo=個人型確定拠出年金ですが、2017年1月より制度改革によりほぼ誰でも加入することができるようになりました。

なので、遅ればせながら簡単な説明と、数ある証券会社のなかでどこに開けばいいのか? を書き綴っていこうと思います。

iDeCoとは何か

そもそもiDeCoとは何かを簡単に言うと、

老後貯金を投資に回せば税金が安くなる制度です。

親愛なる読者の皆様の中には老後のために貯金をしている人が多くいると思います。

しかしながら、この老後貯金を使うのはその名の通り老後になってから。なのでごく短期で見ると老後貯金というのは自分の収入を目減りさせていることと同じですよね。

たとえば毎月2万円の老後貯金している人がいれば、毎年24万円分年収が目減りしていることになります。

でも、悲しいことに行政はその目減りした金額に対してもがっつりと所得税、住民税といった税金を請求してくるので、老後貯金のために何万という税金を毎年払っているような物です。

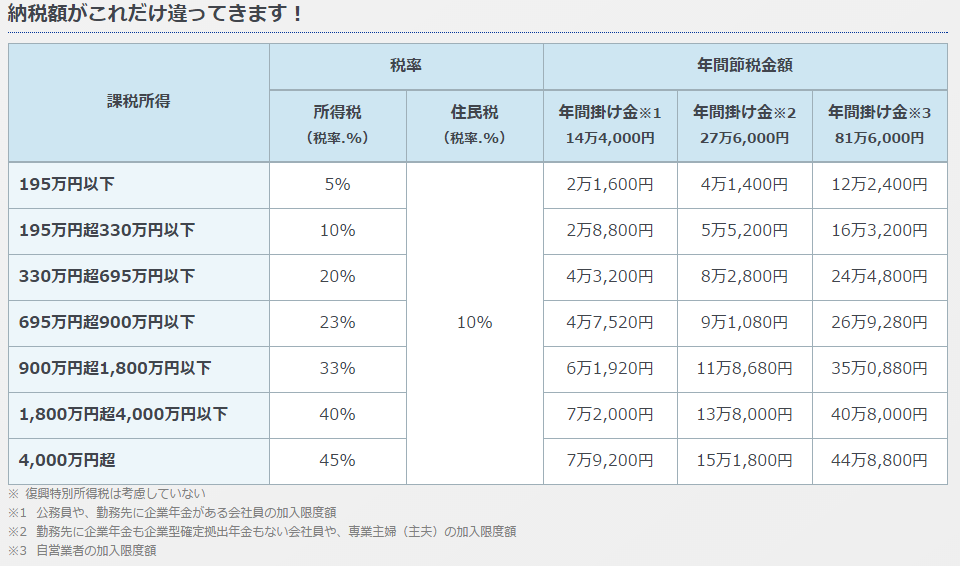

納税額がこれだけ違ってきます!を参照

しかし、その老後貯金の一部をiDeCoから投資に回せば上記引用画像の年間節税金額分お金が手元に残ることになります。

要は老後貯金を投資に回したらその分のお金は収入が減ったということにして税金請求はしませんと行政が決めたわけです。

ここまでの流れをまとめる

- 短期的に見れば老後貯金をするとその分のお金は何十年も使えなくなるので、実質収入が減る

- しかし、税金は収入全部にかかるので老後貯金をすればするほど実質収入より多い税金を払わなくてはいけなくなる

- でも、iDeCoを使い老後貯金の一部を投資に回せば実質収入と税金のバランスがとれて生活が楽になる

キレイにまとまりました。iDeCoはこれから老後貯金をしようと考えている人にとっては夢のような制度な訳です。

さて、iDeCoのメリットがわかったところでこう思った方もいらっしゃると思います。

iDeCoは老後貯金を投資に回す必要がある

では、何に投資すればいいのだろうか?

もっともな疑問です。なので、iDeCoではそもそも何に投資できるのか? からご説明しましょう。

iDeCoを制すには投資信託を知ればいい

iDeCoから投資できる投資商品は基本的にインデックス型の投資信託がメインです。

ここではインデックス? 投資信託? という人に向けてざっくりとした解説をしていきます。

インデックスとは何か?

まず最初にインデックスという物を説明しましょう。インデックス型というのは投資信託の価格が特定のベンチマークに連動することを目標とする運用方法のことです。

ベンチマークとは日経平均株価やTOPIXのような市場指標のことで、たとえば日経平均株価が一万円を指したら投資信託の価格も一万円になり、2万円になれば二万円になるということです。

日経平均とかTOPIXって、ニュースや新聞でよく見かけると思いますが、これらは日本の株式市場全体の動きを見るのに投資家さん達が使う指標で、日本の株式市場の平均値をあらわしている指標なんです。

なので、インデックスとは何らかの市場平均に価格を連動させる。という意味であると覚えておいてください。

インデックス型の投資信託とは何か?

それでは、インデックス型の投資信託というのはざっくりいってしまえば、株式や債券といった投資商品のお買い得パックというイメージでまず問題ありません。

でも、一つ買うとA社の株が何株、B社の株が何株という感じではなく、一つ買うと市場全体に投資するという感じです。

たとえば、価格が日経平均株価と同じ価格になるように作られている「日経平均投資信託」という物があったとします。日経平均株価というのは下記の引用にある通りなのですが、

更にわかりやすくするために、私なりの言葉で日経平均とは何なのかを箇条書きで書いてみます。

- トヨタ、キヤノンといった、日本を代表する225社の株価を平均した値である。

- 日経平均は日本経済新聞社(日経新聞)が作っている数値。

- 当初、日経平均は225社の株価を単純に足し算し、225で割ったものだった。但し、225社の入れ替えや株式分割などにより、現在はそんな単純な算出方法ではなくなってしまっている状況(除数の採用)。

株式取引をしないという方は、この3つがわかっていれば問題ないでしょう。

まとめると日経平均株価とは日本を代表する225社の株価を足した後、除数と呼ばれる特殊な数値で割った数字のこと。

日経平均株価ってよく聞くけど何?という初歩的な解説から、今、指摘されている問題点のまとめ。この機会に日経平均の仕組みを知ろう! - クレジットカードの読みもの

なのでこの場合、「日経平均投資信託」を一つ買うと事実上225社の株を購入するということになります。*1

日経平均は現段階で一万九千円台を上下しているので、その辺の価格で日本市場全部が買えてしまうといってもいいでしょう。

そして、こうした市場平均の指標は数多くありますので、外国株式市場指標や日本不動産市場指標や債券市場指標などを目標とした投資信託が存在します。

では複数の投資信託が同じ指標に連動すると言っている場合、何を基準にして投資信託を選べばいいのでしょうか?

ここまでのまとめ

- iDeCoを介した投資は基本的にインデックス型の投資信託に投資することになる

- インデックス型とはある市場平均指標に対して連動する運用のこと

- インデックス型の投資信託を買うとはある市場全体に投資するということ

- 複数の投資信託が同じ指標を採用していたら何を基準に選べばいいのか?

iDeCoにおける投資信託の選び方

さて、iDeCoの投資=インデックス型の投資信託=ある市場全体に投資することでありますが、iDeCo最大の特徴である運用期間についてさらっとお話しすると、iDeCoは原則iDeCoの利用期間が10年以上かつ60歳以上という条件を満たさない限り、引き出すことはできません。

これには一長一短ありますが、とらえ方次第なのでこの記事では詳しく触れませんが、重要なのは、たとえば僕の場合は26歳なので一度投資したら34年後にしかそのお金を使うことができないというところです。

信託報酬は同じ指標を採用しているなら安い物を選ぶ

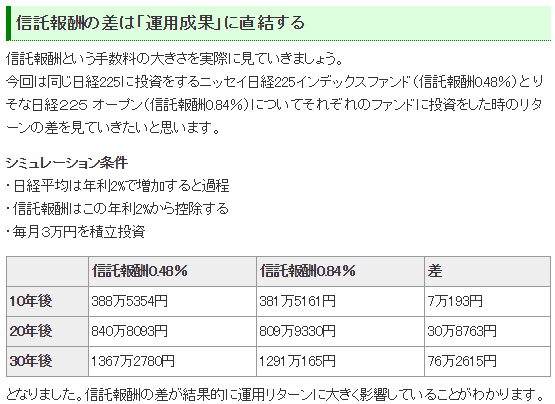

そうなってくると、投資信託に必ずついてくる信託報酬という物が馬鹿にならなくなってきます。

たった0.36%違うだけでもここまで変わってくるのであれば、同じ市場インデックスが目標の投資信託であるならば信託報酬は安いに越したことはありません。

信託報酬は必ずチェックしましょう。

投資信託の交付目論見書は必ず見る

さて、次に重要なのはどんな投資信託にも必ず存在する交付目論見書(単に目論見書)に目を通すということです。

交付目論見書というのは投資信託の取扱説明書のような物で、これに投資信託の基本情報がすべて書いてあります。これにはいろいろ訳のわからない数字や文字がいっぱい書いてありますが、必ず見なければいけないのは以下の項目です。

商品分類・属性区分

これは、ほぼほぼ表紙か1ページ目に書いてあるので目にすることでしょう。この投資信託がどういった物なのかが書いてあります。

投資対象が国内なのか、海外なのか、連動指標は何なのか?ということが書いてあるので目を通しましょう。

投資リスク

次に大きくページをめくって投資リスクと銘打たれたページに飛びます。

ここでは他の代表資産、国内株式や海外債権などと、この投資信託のリスク比較が出てきます。

このリスク比較を見て、自分の許容できる程度のリスクなのかを考えてください。

ちなみに投資用語で言うリスクとは、上下に振れる度合いのことを示しており、一般に想像されるマイナスに触れることのみを指してリスクとはいいません。

なので、年利10~50%で揺れるような物と-10%~-50%で揺れるようなものは両方ともリスクが同じとして扱われます。

運用実績

最後に最も間違えやすい運用実績の見方ですが、思い出してほしいのはインデックス型の投資信託はある指標に連動する価格を実現するのが目標です。

なので、もしも採用している指標がその年マイナス成長であれば、もちろん投資信託もマイナス成長となります。ここを見誤り、最近の成長率がマイナスだからやめるのは大きな間違いです。

ではどこを見ればいいのでしょうか? それは、指標(ベンチマーク)と投資信託の運用実績の数値がどれだけ近似しているかというところです。

たとえばある指標を採用しているA、Bという二つの投資信託があり、指標が-10%成長したとしましょう。そうしたときに投資信託Aの成長が-10%で投資信託Bの成長率が10%であれば、どちらを選ぶべきでしょうか?

もちろん投資信託Aです。人情的には投資信託Bを選びたくなりますが、私は指標に連動するといっているのに全く連動していないのはそもそもおかしな話です。

こういう極端におかしい投資信託は存在しませんが、同じようにいくつかの投資信託を見比べて、きちんと指標に連動しているかどうかをチェックしましょう。

基本的にはいろいろな兼ね合いで0.何%かのズレは必ずありますので、このズレが可能な限り狭い物を見つけましょう。

ここまでのまとめ

- 複数の投資信託が同じ指標を採用しているなら信託報酬が安い物を選ぶ

- 交付目論見書は必ず読む

- 指標ときちんと連動をしている投資信託を選ぶ

- 1と3のバランスをとる

おわりに

iDeCoは老後貯金を投資に回すことで税金を押さえる制度でした。

その投資先にはインデックス型の投資信託という物を選ぶ必要があるのですが、その実態は少し複雑です。

なので、できるだけ分かりやすく説明してみましたがよくわからなかったという人向けにこの本をご紹介します。

この本は投資信託の選び方を分かりやすく教えてくれる本です。iDeCoは投資信託を選び投資する訳ですから、投資信託の選び方さえわかれば怖い物なしです。

iDeCo以外で普通に投資するにしても、この本を読んでおけば投資信託を選ぶのに迷うことはありません。必読の一冊です。

最後になりますが、投資は自己責任の世界です。ここで書かれていることを必ず調べたりして裏付けをとった後、投資をしてください。

*1:実際は各投資信託により構成銘柄や構成割合は微妙に違う

![はじめてでもここまでできる Stable Diffusion画像生成[本格]活用ガイド はじめてでもここまでできる Stable Diffusion画像生成[本格]活用ガイド](https://m.media-amazon.com/images/I/51x3MjEuouL._SL500_.jpg)