どうもふしめろです。

NISA調べてたんですが、全くわからんので丁度良いから調べてブログでまとめて見ることにしました。

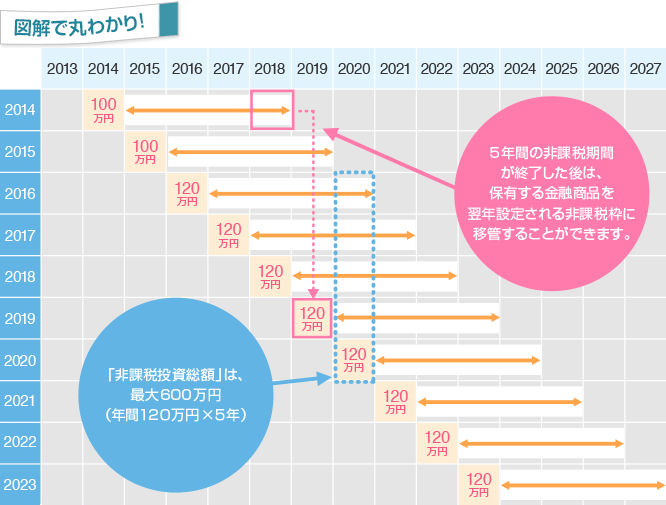

- NISAの利用イメージがわからん

- 年間120万円までが非課税になる投資枠

- 「2016年分の投資枠」はどうなるのか?

- まだよく分からない人へ

- 5年後どうすれば良いのか?-増えていたとき

- 5年後どうすれば良いのか?-減っていたとき

- 証券会社一覧

NISAの利用イメージがわからん

そもそも、最初につまづくのがここです。NISA発足時に皆さん各種金融機関で開設されたと思いますが、最初の利用イメージ聞かされて分かりましたか?

- 日本に住む20歳以上の方が使える制度。

- 上場株式や投資信託などの利益にかかる税金が非課税になります。

- 年間120万円までが非課税になる投資枠です。

- NISA口座の非課税期間は、投資した年から最長5年間です。

- 口座開設できる期間は、2014年から2023年までです。

この図と共にNISAの説明を開設時にされたはずです。しかし、 僕の頭が悪いのかどうなのか、何を言ってるかさっぱりよく分かりませんでした。うんうんと考えて、最近分かったのでその気持ちと共に皆さんに説明できたらと思います。

年間120万円までが非課税になる投資枠

まず上記のリスト3番目が一番の引っかかりポイントですが、難しい事を抜きにして説明していきます。

- まずNISAを開設すると、1年間で120万円分の投資枠がもらえます。

- 例えばこれを「2016年分の投資枠」とします。

- 次にあなたは「2016年分の投資枠」に投資するお金を捻出します。一括投資で無くてもかまいません。毎月1万円投資するのでも、冬のボーナスが出たらその半分だけ投資するでもいいです。投資を開始した1年間のみ投資の増額が出来ます。

- そうして、投資していくのですが、2017年の元旦が来たら「2016年分の投資枠」に投資することはもう出来ません。なぜならそれは名前の通り、「2016年分の投資枠」だからです。

- 続けて投資したい場合は「2017年分の投資枠」に投資していくことになります。

上記でNISA投資の流れについては分かったでしょうか?

また、2016年1月に「2016年の投資枠」へ120万入れたとして、何らかの事情で8月に60万分売却したとしましょう。そうしたら売却した60万分は再投資できません。

なぜなら120万分の投資枠を使い切ってしまったからです。

ちょっとややこしいですね。

「2016年分の投資枠」はどうなるのか?

ではもう投資できなくなった「2016年分の投資枠」はどうなるのでしょうか?

実はそこから5年間そのまま寝かされます。あなたにできるのは、この投資枠を切り崩す事だけです。

でも、このお金は投資に回したお金です。値上がっていたらその分税金がかかるのでは?

そこがNISAの最大の特徴である非課税期間という物と関連してきます。

この「xxxx年の投資枠」の範囲内。つまり120万円までの投資金は5年間非課税になるのです。もしも30万とか値上がりしてても税金は引かれません。もしも、一般口座で取引していたら、約20%、約61,000円も税金で持って行かれます。もったいない!

まだよく分からない人へ

超乱暴に言うと、NISAは定期預金(5年間)のような物です。最初の1年で預金額を決めて、その後は必要に応じて解約をするか5年間持ち続けるか? と言った感じです。

じゃあ定期でいいじゃ無いか! と思われるかもしれませんが、定期預金の利率は0.01%とかそんな物に対し、NISAの利率は投資した物にも寄りますがどれだけ安全策をとっても、上下数%の振れ幅があるのでもっと大きいです。元本割れする可能性はありますが、それ相応のリターンはあります。

5年後どうすれば良いのか?-増えていたとき

さて、NISAの非課税期間は5年間なので、5年経ったらその枠は解約されます。例えば、わかりやすく「2015年の投資枠」を持って居たとしましょう。5年間という計算は投資を開始した2015年も数えるので、解約年は2019年です。なので、ギリギリまで粘って売却すると2020年に売却金が手元に来るわけです。この時売却額として130万貰ったとすると、あなたが取れる選択肢は3つあります。

130万から120万を分けてその年のNISA投資枠に入れる

余分の10万も投資に回す

NISAの投資枠は1年で120万円までなので、全額再投資するにしても120万円しか入れることは出来ませんので、余った10万は一般口座経由で投資するしかありません。もちろんこの10万で利益が出た場合、先ほどの税金20%がかかってきます。

一部だけNISAに入れる

何も全額NISAに入れる必要はありません。半分の65万だけNISAに入れてしまって、次のボーナスとかをNISAに入れたり入れなかったりでもいいわけです。

手元の65万はそのまま何かに使ってしまってもいいでしょう。

全額使う

全額下ろして新車の頭金にするもよし、新しい習い事を始めるもよし、念願の海外旅行に行くもよし。ぱーっと全額使ってしまいましょう! それは全てあなたのお金です!

5年後どうすれば良いのか?-減っていたとき

さて、先ほどの例えでもしも投資した金額が50万になっていたとしましょう。この時は上記の2.3.が当てはまります。また1から投資するか、全部使ってしまうかです。

また、この時の損失はない物とします。どう言う意味かというと、損失を出しても他で得た利益分と相殺して、節税のようなことが出来ないと言うことです。

例えば50万NISAで損失を出して、一般口座で50万利益が出たとしましょう。

これを足して総額変わってないから0円だ! と言うことは出来ず、一般口座から20%の税金が容赦なく引かれていきます。

なので約10万引かれて、計60万が手元から飛び立つと言うことです。

以上で非常にざっくりとしたNISAの説明を終わります。

さらに詳しい話は金融機関の人に聞いた方が良いでしょう。

僕が躓いたところだけの説明なのであれなのですが、この本を読めば分かる通り投資は将来を見据えた大事な行動だと言うことが分かります。是非とも皆さん挑戦してみてください。以外と楽しいですよ!

証券会社一覧

下に証券会社をまとめておいたので、契約される際は内容をよく見てくださいね。

ちなみに僕は投資信託派です。株とか値動きが怖すぎてやれません。

フィデリティ証券株式会社

フィデリティ証券株式会社

- ファンド購入時のコストを抑える(申込手数料無料)様々なサービス/プログラムを提供

- ※通常3%程度手数料がかかる

- スタート0%プログラム:新規口座開設で最大3ヶ月間、全ファンド申込手数料0%

- 手数料優遇プログラム:預かり資産残高で手数料を優遇するプログラム

- NISA:非課税口座NISA。NISA口座内のファンド申込手数料はいつでも0%

- インターネットだけでなく、電話だけでも取引が可能。(他社はあまりやっていない)

- 資産運用をサポートする厳選された400本以上のファンドラインナップ

- 店舗がないのでその分電話サポートが手厚い。

- いろいろ商品を取り扱っている総合証券より、投資信託の専門会社だけあって運用が強い

アフィリサイトから引用

丸三証券

丸三証券

僕の身内がお世話になっているらしい証券会社さん。一応乗せておく

![はじめてでもここまでできる Stable Diffusion画像生成[本格]活用ガイド はじめてでもここまでできる Stable Diffusion画像生成[本格]活用ガイド](https://m.media-amazon.com/images/I/51x3MjEuouL._SL500_.jpg)