どうも、ふしめろです。

iDeCoを始めるに当たり、避けては通れないのが投資商品つまり、ファンドの選定です。

今回から楽天証券iDeCoの海外債券クラスの取扱商品を見ていきます。国内債券とはまた毛色の違うクラスですが、基本は一緒ですのでリラックスしてご覧ください。

このページを初めて見る人のためにところどころ簡単な解説をつけていますのでご了承ください。

- 債券のざっくりとした解説

- 比較的わかってる人向けのまとめ

- 交付目論見書を読んでいこう!

- 商品分類と属性区分

- ファンドの目的・特色

- 投資リスク

- 運用実績

- 手続・手数料等

- このファンドで運用したらいったいいくらになるのか?

- まとめ

債券のざっくりとした解説

株式はなんとなくわかっても債券はよくわからないという人が比較的多いかもしれません。

債券とは簡単に言えば会社や国が投資家から借金をしたときに発行する借用書のような物で、株式と違い利率や満期日が設定されています。

- 利率=定期的な利子収入が見込める

- 満期日=この日が来たら購入額面金額である償還金が帰ってくる

この二点により、株式のように配当金は出ない物の定期的な利子収入が見込め、満期日の償還金により元本がかえって来るという比較的安全性の高い商品です。

とは言え、発行する団体によっては債券の安全性が危ういこともあります。その辺は他の人の解説に譲りますので一度お調べください。

比較的わかってる人向けのまとめ

さて、今回のファンドは海外債券の中でも先進国債券に絡む物のようです。運用方針を見てみましょう。

運用方針

「外国債券パッシブ・ファンド・マザーファンド」を通じて、主として海外の公社債に実質的に投資し、シティ世界国債インデックス(除く日本、円ベース、為替ヘッジなし)に連動する投資成果をめざす。シティ世界国債インデックスへの連動性を高めるため、有価証券先物取引等を活用する場合がある。原則として為替ヘッジは行わない。

この運用方針を見ると、シティ世界国債インデックス(除く日本、円ベース、為替ヘッジなし)に連動する投資成果を目指すインデックスファンドのようです。

このインデックスは世界の国債を対象とした指標のようで、その中でも先進国の国債にスポットを当てた物ですね。

■対象国 23か国 (2008年11月現在)

オーストラリア、オーストリア、ベルギー、カナダ、デンマーク、フィンランド、フランス、ドイツ、ギリシャ、アイルランド、イタリア、日本、マレーシア、オランダ、ノルウェー、ポーランド、ポルトガル、シンガポール、スペイン、スウェーデン、スイス、英国、米国このインデックスは・・

・「日本を除く国の国債」が対象

では、このファンドを長期投資信託3つのポイントに照らし合わせるとどうでしょうか?

1.純資産額が30億円以上かどうか:×

このファンドは約11億円とかなり低い純資産額です。とは言え純資産額はパフォーマンスの下落にもかかわらず右肩上がりなのでしばらく様子見してもいいかもしれません。

2.信託報酬手数料は1%以下、または0.5%以下か:○

信託報酬手数料が0.216%とかなり低めです。この数字であれば特に言うことはありませんね。

3.一国の景気に左右されないか:○

このファンドは日本を除く先進国国債に実質投資を行っているので、国内債券との相関はかなり低く、リスク分散が期待できます。

総合評価:純資産額がこのまま成長していくなら購入可

純資産額以外は○のインデックスファンドです。現状ベンチマークとも概ね連動できている上にネックの純資産額も右肩上がりで順調に成長しているため、購入しても問題ないでしょう。

以下商品解説

交付目論見書を読んでいこう!

今回は楽天証券のiDeCoで取り扱っている海外株式クラスの一つ

を詳しく見ていくことにしましょう。

まずは上記ファンドページのチャート左下から

- 目論見書

を展開しましょう。

目論見書(交付目論見書)というのは該当するファンドのすべてが図や絵を多用しできるだけ分かりやすく書いてある資料です。

これさえ読めばこのファンドの9割を理解したと言っても過言ではありません。

商品分類と属性区分

さっそく、「このファンドがどういった物なのか?」を1ページ目の商品分類と属性区分から重要な項目だけ抜き出しましょう。

- 投資対象地域:海外

- 投資対象資産:債券

- 補足分類:インデックス型

- 投資対象地域:グローバル(日本を除く)

- 投資形態:ファミリーファンド

何を言っているかさっぱりな人用にまとめると、

このファンドは海外債券の中から日本を除いた海外債券に投資するファミリーファンド方式のファンド(投資信託)ですと言うことです。

つまり、このファンドを買うと日本以外の海外債券に投資すると言うことになります。でもこれだけではどんな債券を買うのか? どういう基準で債券を選定するのか? と言うことが全くわかりません。なので、次のファンドの目的・特色に行きましょう。

ちなみにファミリーファンドという聞き慣れない用語が出てきましたが、それについてはファンドのしくみで説明します。

ファンドの目的・特色

さて、ここではこのファンドがどういった運用を行うのか、どういう特徴があるのか? を分かりやすく説明してくれる部分です。

ファンドの目的

まずファンドの目的を読みましょう。この目的というのは運用方針です。

「このファンドはどのように皆さんからもらったお金を投資していくか?」

ということが書いてあります。

シティ世界国債インデックス(除く日本、円ベース、為替ヘッジなし)の動きに連動する投資成果をめざして運用を行います。

-交付目論見書より

シティ世界国債インデックスは日本を除いた世界の先進国国債に対する指標であるため、実質的にこのファンドを購入すると先進国債券全体に投資していることになりますね。

ファンドの特色

ファンドの特色ですが、ファンドの目的以上のことは言っていないので飛ばします。

ファンドのしくみ

ここではファミリーファンドとは何かということが図で分かりやすく説明されます。

要は、このファンドと投資対象の間にもう一つファンドが入ると言うことです。なぜこんなことをするのかと言うと運用効率化のためです。

マザーファンドは、「親ファンド」とも呼ばれ、ファミリーファンド方式において、投資信託の運用・管理を効率化する目的から、複数のファンド(=ベビーファンド)の資金を集めて合同運用するためのファンドをいいます。

ほかにも複数のファンドを組み合わせているファンドオブファンズと言った物も今後出てきますので、こういった手法もあるのだと覚えておいてください。

ここから後は難しい上のでここから下の方まで解説せずにざっと飛ばしますが、目だけは通しておいてください。

投資リスク

投資リスクの定量比較

ここでは投資リスクがどんなものかと言うことが書いてあります。

投資リスクとは騰落率(値上がったり値下がったりすること)の振れ幅の大小を指して言うのでこれを覚えておいてください。

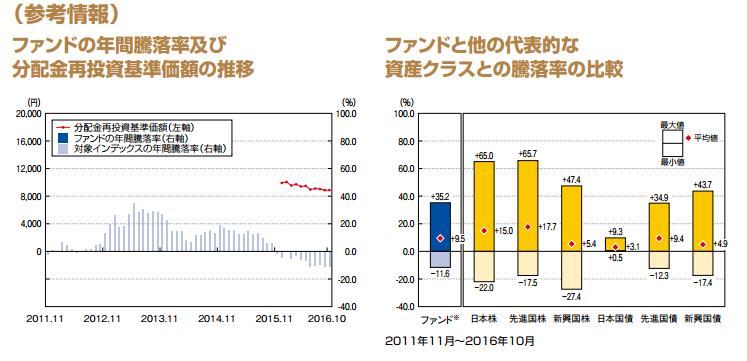

ここでは棒グラフを見ます。これはこのファンドがほかの代表的な資産クラス(外国株や債券)と比較してどのくらいの投資リスクがあるかと言うことを表示しています。

-交付目論見書より

このファンドの騰落率を比較するべきは先進国債のグラフです。今回の場合は先進国債クラスと上下に約0.7%ずつのズレがありますね。

運用実績

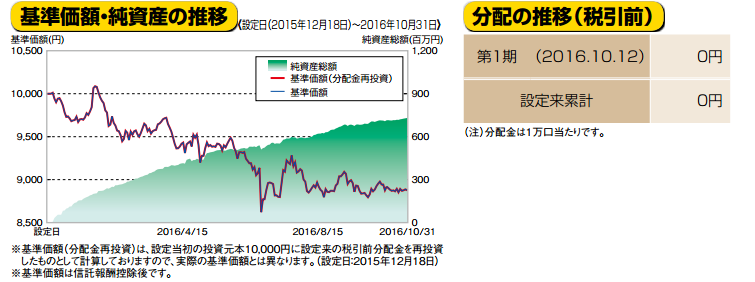

ここで見るべきは純資産グラフと、分配金の推移です。

-交付目論見書より

まず純資産グラフですが、この純資産グラフが右肩上がりか少なくとも横ばいかどうかをよく見ましょう。最悪右肩下がりでも基準価格とグラフと連動していれば許容範囲です。これがもし右肩下がりであれば買ってはいけません

なぜかというと、この純資産というのはこのファンドが持つ運用可能な金額のことです。この金額が30億未満だと状況に合わせた柔軟な投資活動ができず身動きが取りにくくなるようです。なので、右肩下がりというのはこのファンドの命運は先細りしていることを意味しており、このグラフは非常に重要です。

次に分配金です。これは分配金が過去払い出されていたかを見ることができます。

意外に思われるかもしれませんが、ここは分配金がないことが優良ファンドの証です。

基準価額・純資産の推移

今回の場合は基準価額がだだ下がりしていますが、純資産額は右肩上がりで推移しています。この調子が続くのであれば、特に問題ないですね。

分配の推移

分配金は出ていないので問題ないです。

手続・手数料等

ここではファンドを運営している人たちに払うためのお金がどのくらいかかってくるのかが書いてあります。

一般に信託報酬と呼ばれる物で、これが最終リターンに大きく関わってきます。

ファンドの費用・税金

ここの信託報酬欄に信託報酬が年何%かが書かれています。

たとえば年10%のリターンを上げたファンドがあり、その信託報酬が5%であればそのファンドのトータルリターンは5%となります。

今回取り上げているファンドでは0.216%と低めの信託報酬手数料です。

中長期的な資産形成に有利な数値ですね。

これで交付目論見書の解説を終わります。

このファンドで運用したらいったいいくらになるのか?

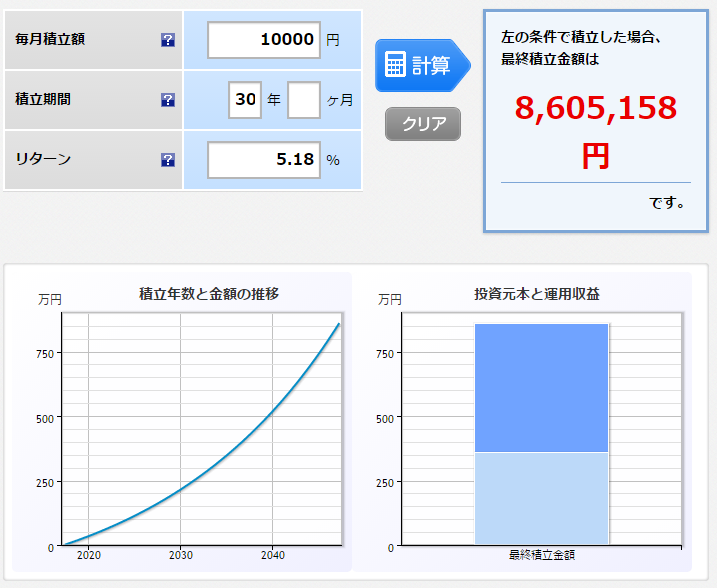

今回のファンドは若いインデックスファンドなので、指標を利用しましょう。5年と30年の年利平均から信託報酬手数料を引いた数値を利用します。

5年運用してみた

過去5年運用すると7-0.216=約+6.78%/年のようです。

元本60万に運用益約11万です。。

30年運用してみた

30年は5.4-0.216=約+5.18%です。

元本360万に運用益約500万です。なかなかいい成績です。

まとめ

インデックスファンドのたわらノーロード先進国債券を見ていきました。

債券系は比較的安全かつきちんとした収益が見込める投資クラスです。しかし、その反面大きなリターンが見込めないことも事実です。資金をどの程度債券に流すかをしっかりと考えて購入していきたいですね。

それでは、投資は自己責任で!

![はじめてでもここまでできる Stable Diffusion画像生成[本格]活用ガイド はじめてでもここまでできる Stable Diffusion画像生成[本格]活用ガイド](https://m.media-amazon.com/images/I/51x3MjEuouL._SL500_.jpg)